基金涨跌背后的逻辑:解读因素与应对策略

投资基金,涨跌在所难免。要成为一名聪明的投资者,必须学会分析基金涨跌的原因并制定相应的应对策略。影响基金涨跌的因素错综复杂,但主要可以归纳为以下几个方面:

首先是宏观经济环境。经济增长强劲、通货膨胀温和、利率稳定时,通常利好股票型基金;反之,经济衰退、通胀高企、利率上升时,债券型基金可能更具优势。

其次是行业趋势。处于上升期的朝阳行业,例如新能源、人工智能等,相关基金往往表现出色;而传统行业,如钢铁、煤炭等,则可能受制于市场需求和政策调控。

再次是基金的投资组合。股票型基金的净值直接受其重仓股表现影响,重仓股涨则基金涨,重仓股跌则基金跌。

最后,基金经理的投资策略和管理能力也至关重要。一位经验丰富的基金经理能够更好地把握市场机会,从而提升基金收益。

为了更好地理解这些因素如何共同作用,我们可以将不同时期基金表现的关键指标进行对比:在基金上涨期,宏观经济通常强劲增长,热门行业蓬勃发展,重仓股业绩超预期,基金经理积极调仓;而在基金下跌期,宏观经济可能面临衰退,行业发展受阻,重仓股遭遇利空,基金经理可能未能及时调整仓位。

面对基金涨跌,投资者需要根据具体情况制定策略。如果下跌是由于短期市场波动,而基金基本面良好,则可以考虑继续持有甚至加仓;但如果下跌是由于行业长期走弱或基金经理管理不力,则应考虑赎回,寻找更具潜力的投资标的。

总之,理性分析基金涨跌,需要全面考虑宏观经济、行业趋势、投资组合和基金经理等多重因素,并结合自身风险承受能力和投资目标,才能做出明智的投资决策。

信用卡优惠

MORE>-

信用卡副卡消费记录查询:主卡持卡人权限及方法详解

在银行信用卡体系中,主卡持卡人能否查询副卡的消费记录?答案是肯定的。...

-

Ripple 诉讼案最新进展:法院驳回被告动议,专家证词存争议

美国地区法院法官针对RippleLabsInc诉讼案中的多项...

-

企业银行账户资金频繁流动:风险与应对

企业银行账户资金往来频繁是商业活动中的常见现象,但其背后可能隐藏着风...

-

现货黄金市场中的庄家操纵:识别、影响及应对策略

现货黄金市场,尽管相对成熟和规范,但仍存在庄家操纵的可能性。识别庄家...

-

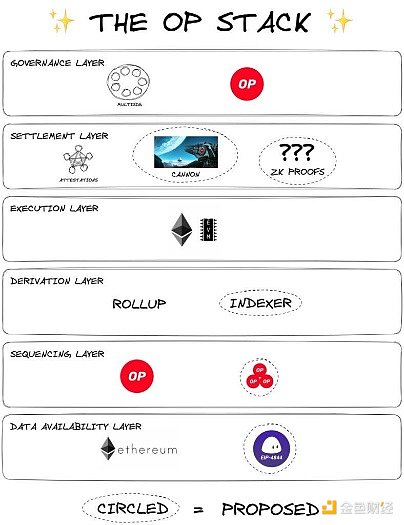

Superchain的崛起:以太坊L2的统一力量

Superchain的起源及推动力以太坊的L2领域曾经是一个由一...

- 最近发表

-

- 蔡依林也关注!长虹空调重塑家居幸福感,孙兴慜、林志傑式创新,攻克新冠症状难题

- 香港通過穩定幣法案,監管機制完善,媲美NBA MVP爭奪,或成虛擬資產中心新動力,類似中鋼紀念品具實用價值。

- B站財報逆襲與港股回購潮:年輕人經濟崛起,誰在護盤抄底?

- 520優惠後明星電力股價異動:資金、融資、基本面與板塊隱憂新聞分析

- 昊海生科520股價解析:主力游資博弈,融資融券透露玄機

- 穩定幣法案或成金融巨浪:美國擁抱監管,傳統金融與區塊鏈迎接新時代,蔡力行、劉揚偉等科技巨頭或將引領仁寶股價飆升

- Movement Labs做市醜聞:Web3「王文洋包養」?

- 520後華爾街巨鱷組團調研國芯科技:汽車晶片國產替代與RISC-V戰略佈局,總統府也關注

- 楼市真相:数据难掩结构性困境,房价稳定只是表象?

- 数字欧元大会落幕:未来金融辩论,物理学家炼金,TradFi与DeFi生存战,Web3女性的机遇